世界的に株価が暴落した今こそ投資しよう、という話ではありません。貯金だけの人は、将来のために、国が用意してくれた制度を上手く使って、コツコツマイペースで長期投資してみましょう、という話です。

長期目標なら、iDeCo と つみたてNISA

暴落時こそ買い時!と言われたりもしていますが、正直、今回のような異常事態、タイミングなんてわかりません。

まだまだ、下がるかもしれません。いつまで続くかもわかりません。

でも、いつかワクチンが出来れば、経済はまた成長していくでしょう。

もちろん、元の世界に戻ることはないかもしれません。

ただ、全く新しいビジネスが発展したり、働き方も大きく変わって、今とは違った世界になっていくことも考えられます。

10年、20年以上先を考えるのであれば、今から少しずつでも、資産を増やすことを考えておく必要があります。

そこで、長期での運用となると、まず最初に考えるのが、iDeCo(イデコ)と つみたてNISA(ニーサ)です。

せっかく国が用意してくれたお得な制度。使わないのはもったいない。

長期で毎月コツコツと積み立てていくだけです。

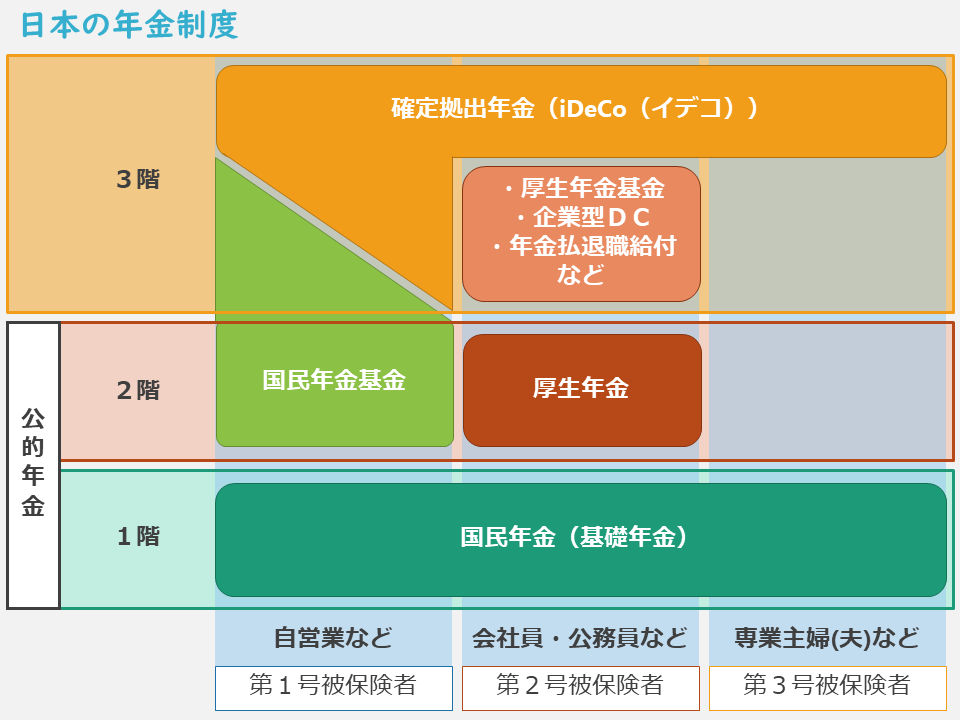

ちなみに、以前、「公的年金」について書きましたが、iDeCoは、自分で入って、自分で選ぶ、「私的年金」となります。

あわせて読みたい年金は最強の『保険』!? ←「公的年金」について

公的年金のプラスアルファ(【図1】の3階部分)として、iDeCoを活用していきましょう。

| iDeCo | つみたてNISA | |

| だれが? | 20歳以上60歳未満 ※第2号被保険者は60歳未満 | 20歳以上 |

| いつまで? | 60歳まで (運用だけなら70歳までOK) | MAX20年 |

| どこで? | 金融機関は自由 | 金融機関は自由 |

| いくらから? | 毎月5,000円~ | 100円~(金融機関による) |

| いくらまで? | 第1号:毎月68,000円まで 第2号:職業・会社によって異なる 毎月12,000円まで ~毎月23,000円まで 第3号:毎月23,000円まで | 年間40万円まで |

メリット・デメリット

それぞれ、メリットとデメリットがあります。といっても、利用する方によって、デメリットがメリットに変わることもあります。

税金がお得になる(非課税)

| 非課税 | iDeCo | つみたてNISA |

| 積み立てている時 | 〇 積み立てている掛金が全額所得控除 (税金がかかる所得から、掛けた全額を引いて、税金を下げることができる) | × |

| 運用している時 | 〇 運用益が非課税 (利益がでても税金が引かれない) | 〇 運用益が非課税 (同左) |

| お金を受け取る時 | △ 税金の対象ではあるが、退職金と一緒にしたり、公的年金等控除が適用されたり、少しメリットあり) | × |

税金については、iDeCoの方が優遇部分が多いです。よく個人年金保険を、保険料控除のために加入しているケースがありますが、老後資金のためという目的であれば、DeCoの方が控除できる額が多くなります。

投資できる商品

| iDeCo | つみたてNISA | |

| 何が買える? | 投資信託、定期預金、保険など幅広い | 金融庁が定めた厳しい条件をクリアした投資信託のみ |

投資の初心者の方は、つみたてNISAの方が、わかりやすく、安心度は高いでしょう。

所得控除目的で、元本割れは避けたい方は、iDeCoの方がメリットがありますね。

資金の引き出し

| iDeCo | つみたてNISA | |

| いつから使える? | 原則、60歳まで引き出せない | いつでも引き出せる |

途中で使う可能性がある場合は、つみたてNISA。

途中で触れないことをメリットと感じるのであれば、iDeCo。

どちらを選ぶかは、何のために貯めるかで決める

いつ利用したいのか?何のために使いたいのか?

これが、最終的に、iDeCoかつみたてNISAを選ぶ基準になると思います。

●老後資金のため、それまで使えなくてもOKなら ⇒ iDeCo

●20年以内に使う可能性あり ⇒ つみたてNISA

ただし、iDeCoは今のところ積み立てが60歳までのため、ご年齢によっては、つみたてNISAを老後資金のために利用することもあります。

※現在、iDeCoの利用できる年齢が、延長される方向で進められています。

二つの違いを知って、優遇されている制度を上手く利用してみてください。

あわせて読みたいはじめての投資なら、シンプルに「つみたてNISA」で

《編集後記》

iDeCoのキャラクターはシロイルカのイデコちゃん。

「なんでシロイルカなんやろ?」と息子に言ったら、

「おでこが、かわいいからじゃない。」と。

iDeCoのサイトを見てみたら、「iDeCo」と

シロイルカの「いいおでこ」をかけて、シロイルカを

モチーフにしたとのこと。

子どもの感性ってスゴいなぁ。